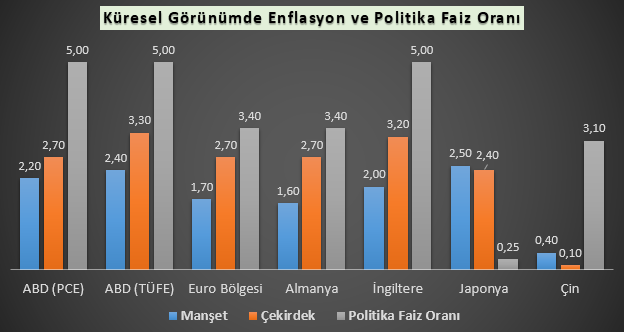

Son dönemde enflasyon cephesinde izlenen iyimser veriler dünyanın en önemli problemi artık değil psikolojisini gündeme taşıdı. Merkez bankaları uyguladığı sıkı para politikası temasında önemli değişimlere gitti. Avrupa Merkez Bankası ECB ekonomik aktivedeki bozulma sebebiyle iyimser enflasyon verilerinden cesaret alarak faiz indirimine erken başladı. ABD Merkez Bankası Fed ise istihdamda izlenen bozulma sebebiyle enflasyon verilerinden cesaret alarak faiz indirimine şiddetli bir şekilde başladı. İngiltere Merkez Bankası ise bu sürece Kasım ayında başlaması beklenmektedir.

Çekirdek tarafta Enflasyonun bir miktar daha katı kaldığı, Manşet cephede ise hedef bölgesi çevresindeki iyimserliği Merkez Bankalarının enflasyon konusunu takip etmeye devam etse de büyüme, istihdam gibi diğer önemli ekonomik göstergelere daha fazla bakmasına olanak tanıdı. İşte tam da bu süreçte ABD istihdam verileri Fed yol haritası için kritik bir önem arz etmektedir.

Tabi burada bir hatırlatma yapmakta fayda görüyoruz. Kasım ayının ilk iki haftalık sürecinde yoğun bir tempo bizi beklemektedir. Özellikle ABD Başkanlık Seçimi ve şu an adayların başa baş bir mücadele vermesi, oylama sürecinde de bu senaryonun geçerli olma düşüncesini gündeme taşıyor. Bu da resmi başkan kimdir sorusunun cevabı için sürecin uzamasını sağlayabilir. Bu arada bir hatırlatma daha yapmakta fayda var, ABD Başkanlık Seçimine yönelik 2 ayrı rapor paylaşımımıza ek olarak 2 canlı yayın ile sürece yönelik en güncel bilgileri ve piyasa etkilerini sizlere aktarmaya devam edeceğiz. Canlı yayın bilgilerine yazımızın sonundaki adresten ulaşabilirsiniz.

Tarihsel olarak önemli verileri aşağıda görebilirsiniz.

- 31 Ekim Fed Enflasyon Göstergesi PCE

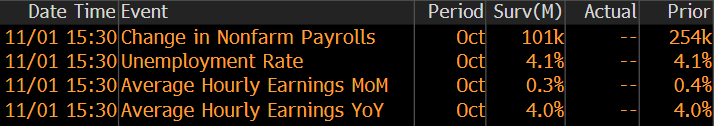

- 1 Kasım Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Kazançlar

- 5 Kasım ABD 60. Başkanlık Seçimi

- 7 Kasım Fed ve BoE Kararı ( Çeyrek Puan Faiz İndirimi Ana Senaryo)

- 13 Kasım ABD Enflasyon

- 14 Kasım Euro Bölgesi Büyüme

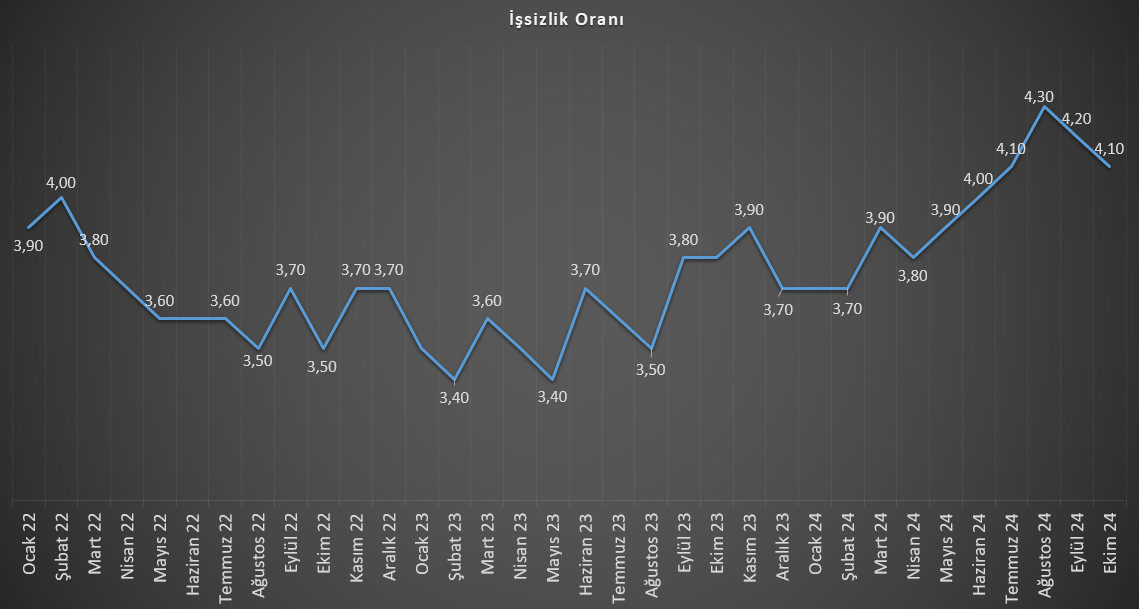

ABD’de İşsizlik Oranının %4 üzerindeki seyri sebebiyle Fed’in istihdam piyasasına daha fazla odaklandığı bir süreçte kritik Fed kararı öncesinde izleyeceğimiz Ekim ayı verileri kritik bir önem arz etmektedir.

En baştan vurgulamakta fayda var hem istihdam verileri hem de ABD Başkanlık seçimi sonucu 7 Kasım tarihindeki çeyrek puan faiz indirim sürecine yönelik keskin bir değişim oluşturmayacaktır. Ancak piyasa oyuncularının gelecek verilere yönelik anlık düşüncelerinin spekülatif olarak varlık fiyatları üzerinde kısa vadeli etkili olacağı unutulmamalıdır.

- Tarım sektörü haricinde (Sanayi, Kamu, Hizmet, vb) son ay içerisinde çalışan insanların sayısındaki değişikliklere Tarım Dışı İstihdam (Nonfarm Payrolls),

- ABD ekonomisinde geride kalan ay içerisinde iş aradığı halde iş bulamayan kişilerin toplam iş gücü içerisindeki oranına İşsizlik Oranı (Unemployment Rate),

- Tarım sektörü dışında çalışan işçilere ödenen saatlik ücretteki değişimlere ise Ortalama Saatlik Kazançlar (Average Hourly Earnings) adı verilir.

4 Ekim Cuma günü ABD’den gelecek kritik verilere ilişkin piyasa beklentilerine Bloomberg Ekonomi Takvimini kaynak olarak gösterdiğimiz tabloya aşağıdan ulaşabilirsiniz. Bu rakamların veri sonuçlanana kadarki süreç içerisinde revize edilebileceği hususu göz ardı edilmemelidir. Bu sebeple de en güncel rakamlara veri açıklanmadan önceki “Yurt Dışı Piyasalar Günlük Forex Bülteni” vasıtasıyla ulaşabilirsiniz.

Piyasa Katılımcıları İstihdam Verileri İçin Nasıl Bir Beklenti İçerisinde?

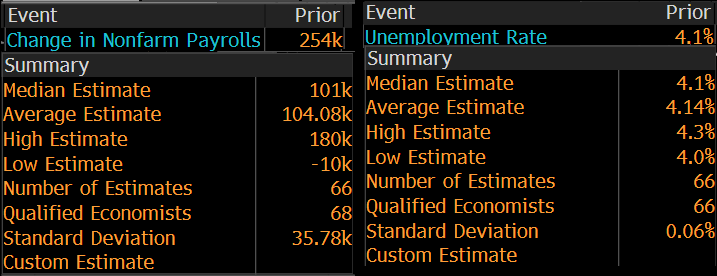

Tarım Dışı İstihdam verisine yönelik 66 ekonomist / analist tahminde bulundu. Burada en yüksek tahmin 180K, en düşük tahmin -10K, piyasa beklentisi ise medyan 101K olarak kaydedilmiştir. Kasırga ve Grev, tahminlerde önemli bir ayrışmaya sebebiyet vermekle birlikte ADP özel sektör verisinde beklentinin çok üzerindeki pozitif sonuç dikkat çekmektedir.

İşsizlik Oranı verisine yönelik 66 ekonomist / analist tahminde bulundu. Burada en yüksek tahmin 4,30%, en düşük tahmin 4,00%, piyasa beklentisi ise medyan 4,10% olarak kaydedilmiştir. Hatırlarsak İşsizlik Oranı %4,3’e çıktıktan sonra panik havasıyla Fed üzerinde ciddi bir baskı söz konusuydu. Panik bölgesinden uzaklaşılsa da psikolojik %4,00 üzerindeki seyir hala sürüyor.

Yaz Saati 15.30 / Kış Saati 16.30’da açıklanan bu veriler içerisinde (Aralık itibariyle Kış saati uygulamasındayız) teorik açıdan Tarım Dışı İstihdam verisi geçmiş fiyatlamaları da incelediğimizde anlık görünümde her daim bir adım öndedir. Ancak Fed için hassas bir dönemde olmamız sebebiyle tüm veri setini bir arada ele almamız optimal pozisyonlanma açısından kritik bir önem arz etmektedir.

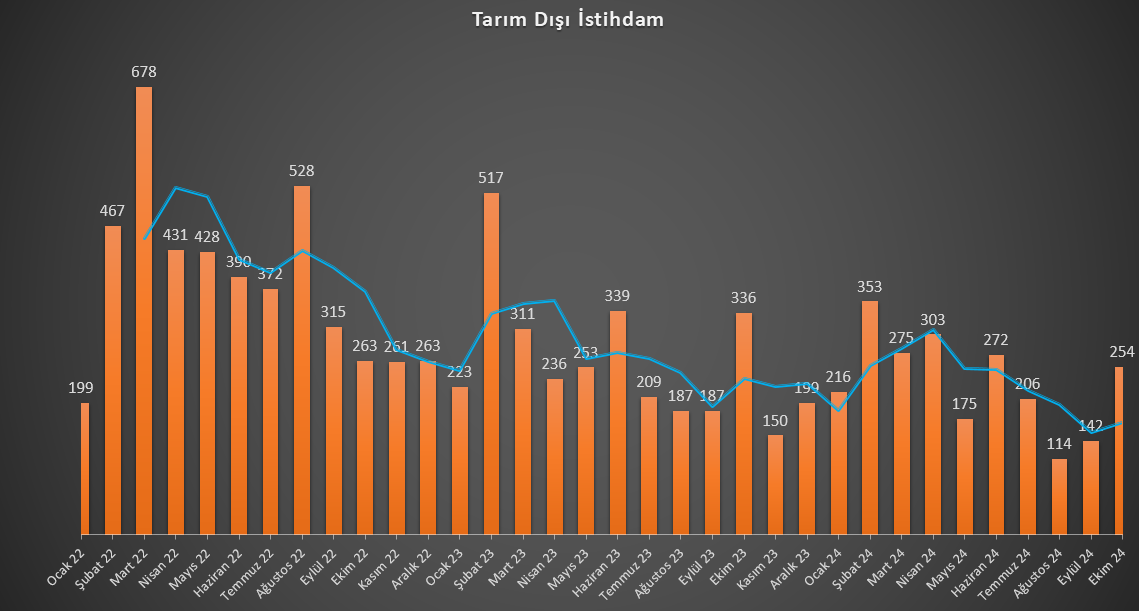

Tarım Dışı İstihdam: son gelen 254K ile birlikte 2024 yılı ortalaması 231K olarak görülmektedir. 2022 yılı ortalaması 383 ve 2023 yılı ortalaması 262K olduğu düşünüldüğünde istihdam artışındaki yavaşlama oldukça net bir şekilde gözükmektedir. Ancak mevcut ortalamanın pandemi öncesindeki ortalama 185K üzerinde reaksiyon verdiği de unutulmamalıdır. Bu açıdan büyük resimdeki iyimser görünüm göz ardı edilmemelidir. İşsizliktekine ek olarak Tarım Dışı İstihdam verisine yönelik yeni bir panik havası içinse psikolojik 200K altında ortalama görülmesi gerekmektedir. Bu da ancak bu verinin -115K gelmesi ile mümkün olabilir…

İşsizlik Oranı: Nisan ayında %3,9 olan İşsizlik, Ağustos ayında %4,30 olarak kademeli bir şekilde yükselince piyasalarda panik havası oluştu ve Fed üzerinde ciddi bir baskı söz konusuydu. Nitekim bu panik havasının Eylül ayında Fed faiz indirimine yarım puan ile başlamasıyla netlik kazandı. Ancak daha sonra gelen işsizlik verilerinin gerilemesi panik havasından normalleşmeye geçilmesini sağladı. Şu an için 2024 yılı ortalaması 3,97 ile hala psikolojik 4,00 altında. Ortalamadan ziyade teorik açıdan da daha rahat bir görünüm için %4,00 altındaki rakamlara ihtiyaç olduğu unutulmamalıdır. ADP özel sektör istihdam verisindeki artış içerisinde özellikle iş değiştirenlerin maaş artışlarındaki yüzdesel azalış normalleşme eğilimi için önemli bir sinyal. Tabi bu süreçte kasırga ve grev süreçleri istihdam tarafında psikolojik bir kayıp izleneceği düşüncesiyle tahminlere yansımıştı. Bu açıdan açıklanacak veriler piyasaların daha aksiyonlu reaksiyon vermesini sağlayabilir. Ancak istihdam cephesindeki stabilizasyon veri odağının Tarım Dışı İstihdam verisine odaklanılmasını sağlayabilir.

ABD Merkez Bankası Fed, Veri Sonuçlarına Göre Kararını Değiştirir Mi?

ABD Merkez Bankası Fed, enflasyon ile mücadele konusunda bugüne kadar atmış olduğu adımlar ve sağladığı iletişim politikası ile sürece yönelik ciddiyetini net bir şekilde ortaya koymuştur. Ayrıca FOMC üyelerinin resmi toplantılar dışındaki zamanlarda verdiği mesajlar da bankanın bu karmaşık süreci kontrol altına almaya çalıştığını göstermektedir. Ancak politik tarafta piyasalara verilecek mesajlar anlık reaksiyonlardan çok genel bir değerlendirme olduğundan tepkiler bir miktar piyasalardan gecikmeli olarak yansımaktadır. Bu durumu Haziran ayı projeksiyonlar ve piyasanın son dönemde bankadan beklediği revizyonlara ek olarak Eylül ayı faiz kararı ile net bir şekilde izlenmektedir.

Burada Fed kaynaklı karar mekanizması ile Fed’e ilişkin spekülatif fiyatlama davranışı arasındaki farkı iyice ayırt etmemiz gerekmektedir.

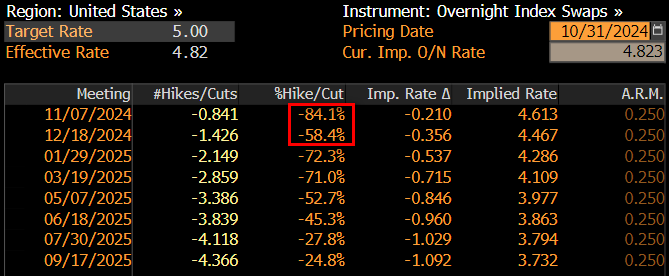

Piyasaya dönecek olursak, Fed’in ilk toplantısı 7 Kasım tarihindedir. Bu toplantıda bankanın 25 baz puan faiz indirimi yapma ihtimali %84 ile ana senaryo olmakta ve fiyatlama içerisinde yer almaktadır. Aralık toplantısında ise 25 baz puan faiz indirimi yapma ihtimali %58 ve Kasıma kıyasla oran düşük. Bu açıdan 18 Aralık tarihine kadar gelecek her veri seti bu ihtimalin yukarı çıkarak ana senaryo olması ya da aşağı düşerek bu ihtimalin ortadan kalkması düşüncesine yönelik varlık fiyatlarının yol haritasını oluşturabilir.

Bu açıdan Olumlu istihdam verileri Kasım ayı çeyrek puan faiz indirimi üzerinde önemli bir etki sağlamamasına karşın Aralık ayındaki çeyrek puan faiz indirimi ihtimalinde soru işareti oluşturabilir. Son dönemde şiddetli faiz indirimine gerek yok düşüncesi / ABD tahvil faiz oranlarındaki yükseliş psikolojisi piyasalarda yüksek sesle konuşulmaya başlanabilir. Tabi şu anki %58 oranı 50 altına sarkabilir mi hususu için veri sonucunda beklentiden ne kadar keskin ayrıştığı ile de alakalı olacaktır. Etki bazında da olumlu istihdam verileri (yükselen TDİ ve düşen İşsizlik) Dolar Endeksi ve Tahvil faiz oranındaki iyimser görünüme destek verebilir.

Olumsuz istihdam verileri Kasım ayı çeyrek puan faiz indirimi düşüncesinin netleştiği, Aralık ayındaki çeyrek puan faiz indirimi ihtimalinde de daha güçlü bir seyrin oluştuğu bir fiyatlama davranışı izlenmesini sağlayabilir. Bu tutum Dolar Endeksi ve Tahvil faiz oranındaki aşağı yönlü bir baskının oluşmasını sağlayabilir. Bu baskı genel pozitif görünümlerini değiştirebilecek kadar güçlü olur mu hususunda piyasanın vereceği reaksiyonu takip etmemiz gerekmektedir.

Veri Sonuçlarına Yönelik Başarılı Yorumlar Yapabilmek İçin, Geçmiş Dönemdeki Etkilerin Bilinmesi Önemlidir!

Kritik ABD verilerinin varlık fiyatları üzerindeki olası etkilerini doğru yorumlayabilmek, stratejilerin başarıya dönüşebilmesi adına önemlidir. Bu sebeple de yorumlama yeteneğinizi geliştirebilmek için geçmiş dönemlerde nasıl reaksiyon verdiğinin bilinmesi önemlidir. Ancak bu bilgi, yeni dönemdeki beklentilerde kesin başarıya ulaştırır psikolojisini oluşturmamalıdır. Çünkü günler / haftalar / aylar hatta yıllar içerisinde ülkelerin makro – ekonomik dinamikleri ve piyasa beklentileri farklılaşabiliyor. Bu sebeple de her ay aynı etkiyi beklemek doğru olmayacaktır. Geçmiş dönem çalışmaları, yatırımcıların bu veri ile birlikte olası hareket akışını daha başarılı bir şekilde yorumlayabilmek adına pratik bilgiler olarak düşünülmelidir.

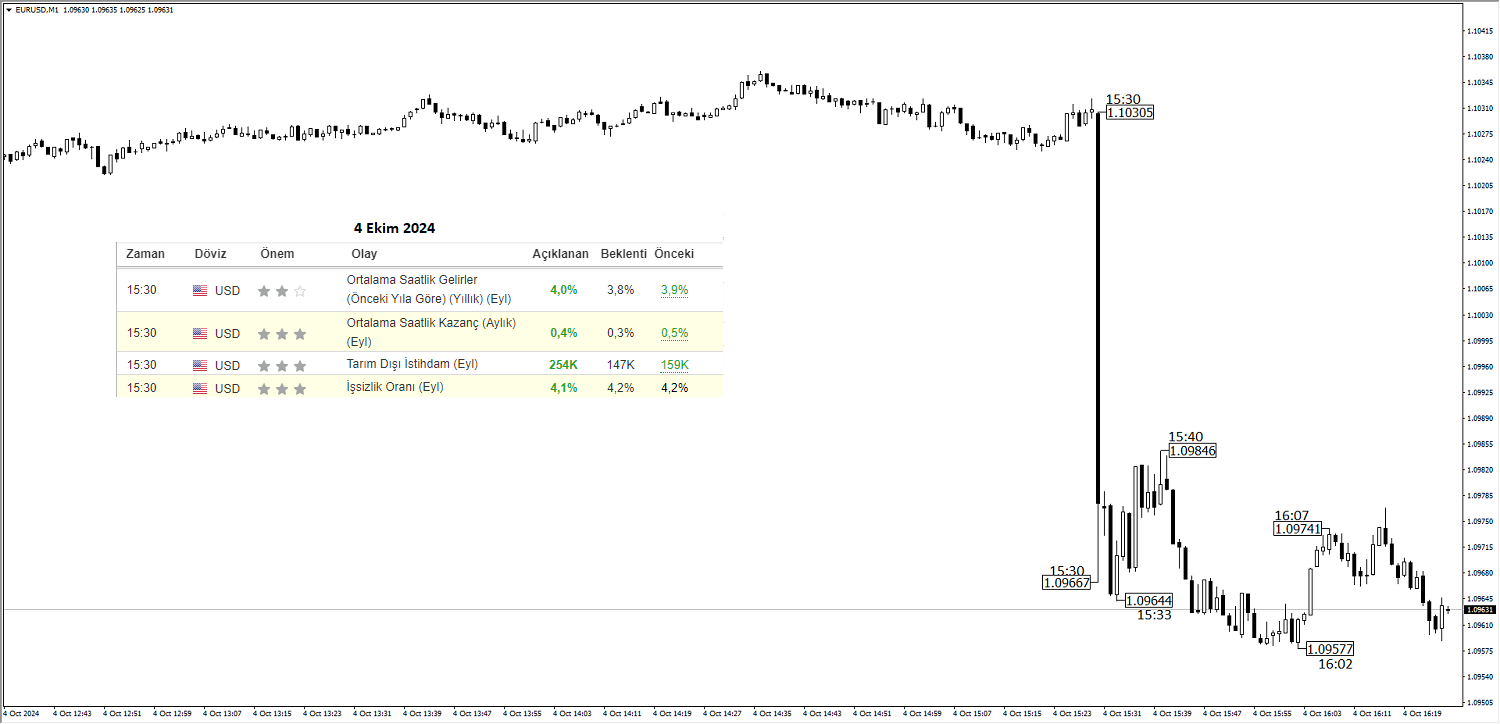

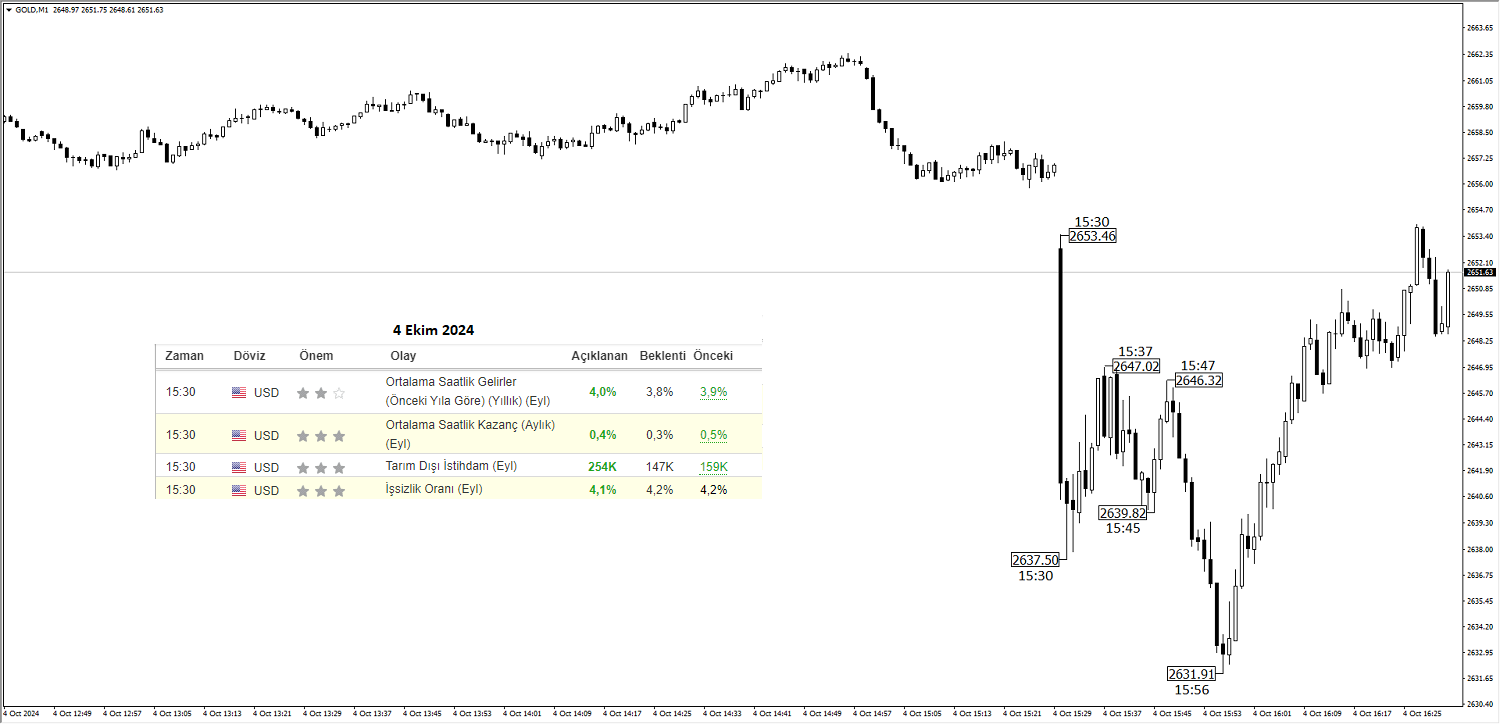

4 Ekim 2024 tarihinde yani bir önceki ay açıklanan ABD verileri ile birlikte EURUSD ve Ons Altın ilk dakika fiyatlama davranışında önemli bir düşüş izlemekteyiz. Ancak bu düşüş ikinci dakikadan itibaren hacimsel anlamda sınırlanmakta diğer dakikalarda da davranışı biçimini değiştirmektedir. Bu süreç, mevcut haberin açıklandığı anın ne kadar önemli olduğunu ve haberin sonucunun yorumlanmasında zamana endeksli değişimlerin önemini artırmaktadır. Bu nedenle veriye hızlı bir şekilde ulaşmak ve ilgili veriyi doğru bir şekilde yorumlamak kritik bir önem taşımaktadır. “GCM Forex / Viop / Borsa Yatırımcıları”, verilerin sonucuna ilişkin GCM MT4 / GCM MT5 platformları içerisinde yer alan ve anlık olarak veri akışının geçtiği “Haberler” bölümünden yararlanabilir.

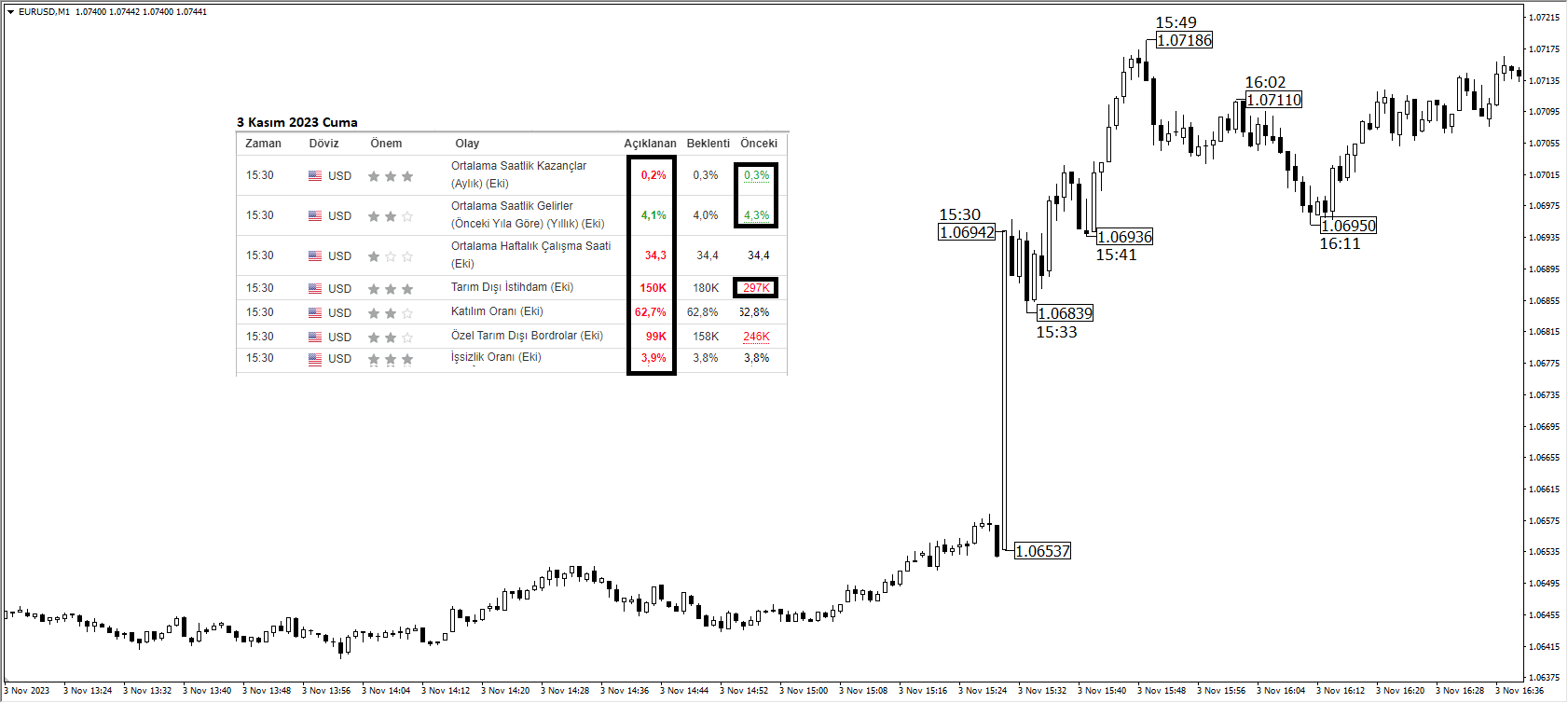

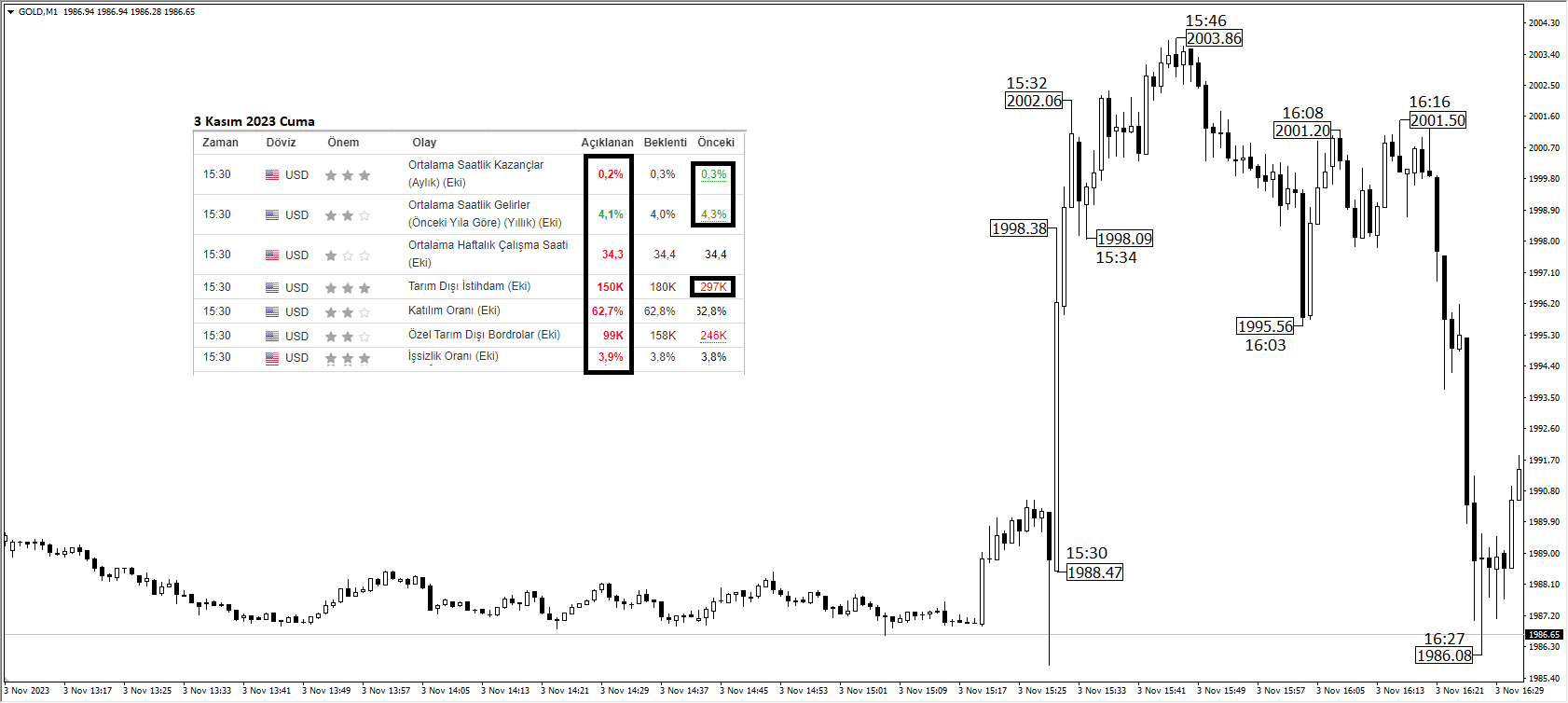

3 Kasım 2023 tarihinde yani bir önceki yılın aynı ayında açıklanan ABD verileri ile birlikte EURUSD ve Ons Altın ilk dakika fiyatlama davranışında önemli bir yükseliş izlemekteyiz. Ancak bu yükseliş ikinci dakikadan itibaren hacimsel anlamda sınırlanmakta diğer dakikalarda da davranışı biçimini değiştirmektedir. Bu süreç, mevcut haberin açıklandığı anın ne kadar önemli olduğunu ve haberin sonucunun yorumlanmasında zamana endeksli değişimlerin önemini artırmaktadır. Bu nedenle veriye hızlı bir şekilde ulaşmak ve ilgili veriyi doğru bir şekilde yorumlamak kritik bir önem taşımaktadır. “GCM Forex / Viop / Borsa Yatırımcıları”, verilerin sonucuna ilişkin GCM MT4 / GCM MT5 platformları içerisinde yer alan ve anlık olarak veri akışının geçtiği “Haberler” bölümünden yararlanabilir.

Önemli Finansal Varlıklar Bu Verilerden Nasıl Etkilenir!

Yukarıda gerek 1 ay gerekse 1 yıl öncesine ilişkin verilerin EURUSD ve ONS ALTIN 1 dakikalık grafik üzerindeki etkisine değindik. Peki, dünyanın en fazla işlem gören EURUSD paritesi, kritik ABD verilerine göre nasıl bir performans oluşturabilir. Bu sorunun cevabı için 2013 Ocak’tan itibaren ilgili haberlerin sonuçlarının parite üzerindeki 5, 15 ve 30 dakikalık zaman dilimlerinde kaç pip hareket ettiğini aşağıdaki tablolardan görebilirsiniz.

142 tane veri (11 yıl + 10 ay) sonucunun EURUSD paritesi üzerindeki etkisini incelediğimizde 5 dakika içerisinde ortalama 45 pip, 15 dakika içerisinde ortalama 50 pip ve 30 dakika içerisinde ortalama 55 pip hareket ettiğini, 5 ile 30 dakika arasındaki ortalama değerler incelendiğinde önemli bir pip farkının olmadığını ve bu nedenle de özellikle istihdam verilerinin ilk 5 dakika üzerindeki olası etkisinin çok daha önemli olduğunu söyleyebiliriz.

Tablo içerisinde yeşil renkli olanlar genel ortalamanın üzerindeki performans, kırmızı renkli olanlar ise genel ortalamanın altındaki performans olarak dikkate alınabilir. 2024 yılının ilk 10 ayını geride bıraktık. Fiyat etkisine baktığımızda genel ortalama üzerinde bir seyir izlemektedir. Bu tutum ABD Merkez Bankası Fed politikasının makro gelişmelerdeki değişimlerde oynaklık oluşturduğunu ve traderların anlık reaksiyonda daha fazla efor sarf ettiği şeklinde okunabilir. Bu sebeple de yılın kalan bölümlerindeki veri sonuçları kendi iç dinamiklerinde ayrı ayrı öneme sahiptir.

İlk 5 dakikanın öneminden bahsediyoruz ancak bu düşünce 5 dakikanın sonuna kadar ilgili etkinin devam ettiği anlamına gelmemelidir. Bu konu ile alakalı en net bilgi hiç şüphesiz ki bir ay ve bir yıl önce vurgusu ile paylaştığımızı EURUSD ve ONS ALTIN 1 dakikalık grafiktir. Burada ilk iki dakikada hareket alanının genel itibariyle yoğunlukta olduğu zaman dilimi olarak söyleyebiliriz.

Bu istatistik DOLAR ENDEKSİ (#DOLLAR_IND), GBPUSD, USDJPY, DAX40, USDTRY, EURTRY, HAM PETROL (CRUDE OIL) ve BRENT PETROL (BRENT OIL) gibi diğer finansal varlıklarda da benzer özellikler taşımakla birlikte süreyi daha da uzattığımızda etki nasıl şekilleniyor görebilmek adına SP500, DAX40, TESLA, NVIDIA ve BRENT PETROL üzerinden örneklendirmeye devam edelim.

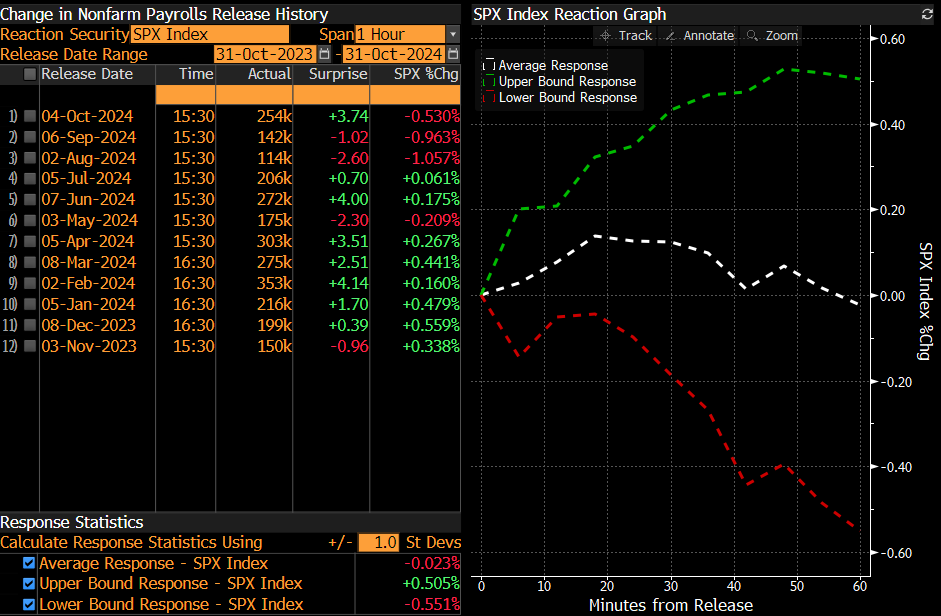

Tarım Dışı İstihdam verisi açıklanması ardından SP500 fiyatının ilk 60 dakikalık performansının son 1 yıllık görüntüsü yer almaktadır. Veri açıklandığı andan itibaren ilk 20 dakika dalgalı ancak 20 ile 40. dakika arasındaki hareketlilik dikkat çekmektedir. Bu tutum hisse senedi piyasası açılışı öncesinde endeks cephesinde gecikmeli olarak hareketliliğin arttığını görmemizi sağlamaktadır.

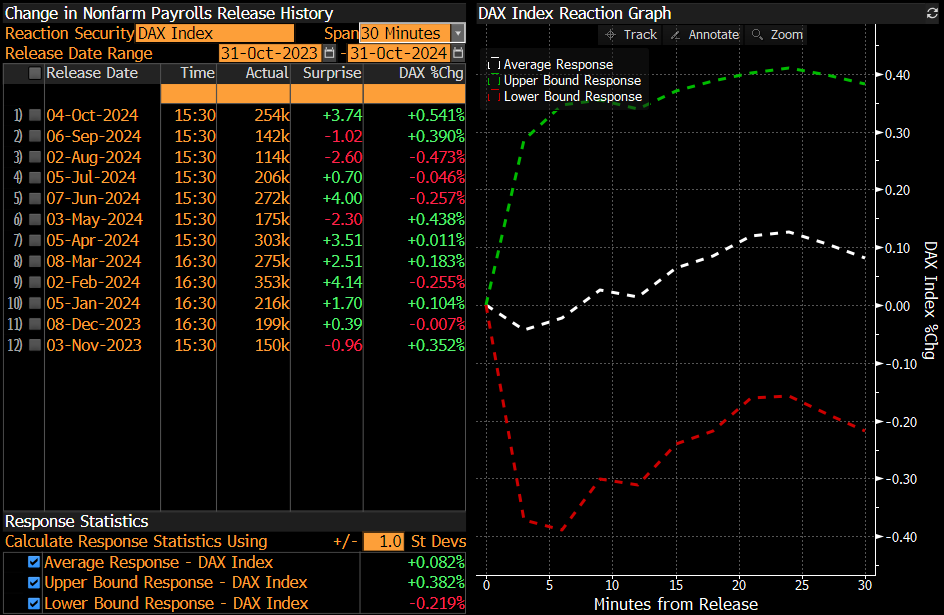

Tarım Dışı İstihdam verisi açıklanması ardından Dax40 fiyatının ilk 30 dakikalık performansının son 1 yıllık görüntüsü yer almaktadır. Veri açıklandığı andan itibaren hareket alanı oluşmaya başlarken bu hareketin ilk 5 dakikaya sığdığını izleyebilmekteyiz. Bu tutum benchmark gösterge SP500 ile zamansal olarak ayrıştığı ve daha erken fiyatlama tarafında yer bulduğunu görmemizi sağlamaktadır.

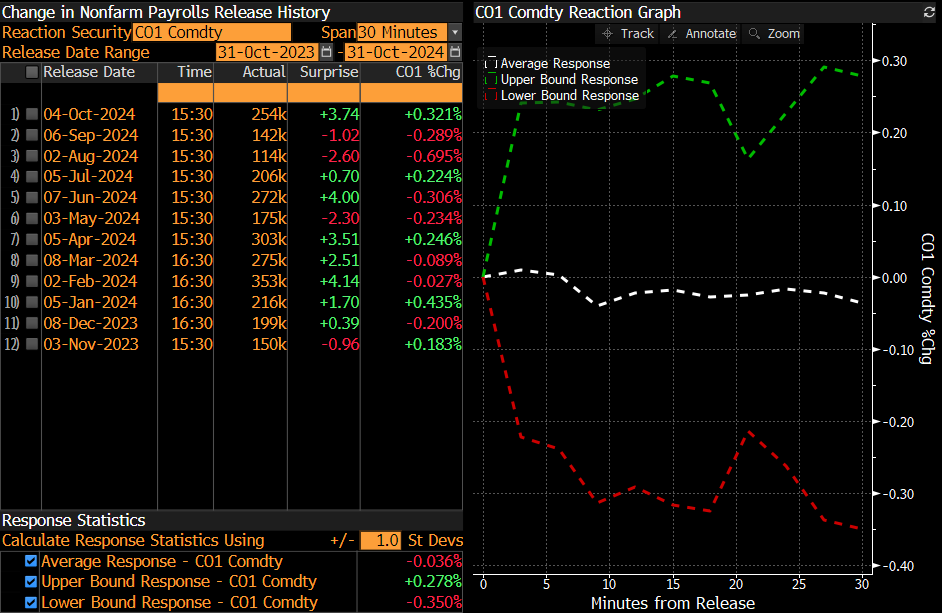

Tarım Dışı İstihdam verisi açıklanması ardından BRENT PETROL fiyatının ilk 30 dakikalık performansının son 1 yıllık görüntüsü yer almaktadır. Veri açıklandığı andan itibaren hareket alanı oluşmaya başlarken bu hareketin EURUSD ve Ons Altın’daki gibi ilk 5 dakikanın etkili ancak 10. dakikaya kadar da esneyebildiğini izleyebilmekteyiz. Bu tutum her varlığın kendi iç dinamiklerinde farklı bir etki yarattığını görmemize olanak tanımaktadır.

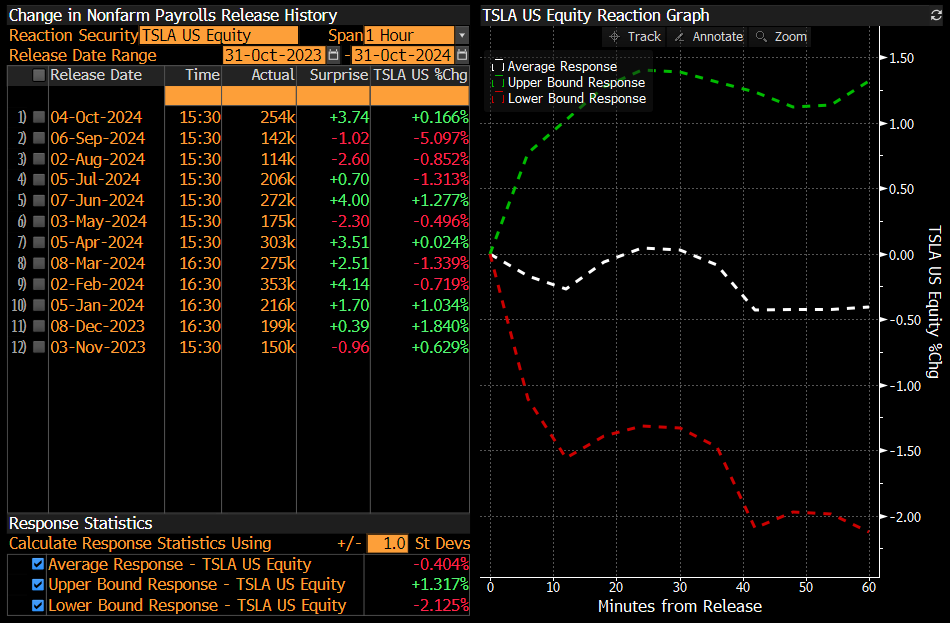

Tarım Dışı İstihdam verisi açıklanması ardından Tesla fiyatının ilk 60 dakikalık performansının son 1 yıllık görüntüsü yer almaktadır. Veri açıklandığı andan itibaren ilk 10 dakika ardından yatay seyir daha sonra da 30 ile 40. dakika arasındaki hareketlilik dikkat çekmektedir. Bu tutum hem veri açıklandığı an hem de hisse senedi piyasası açılışı öncesinde hareketliliğin arttığını görmemizi sağlamaktadır.

Tarım Dışı İstihdam verisi açıklanması ardından NVDIA fiyatının ilk 60 dakikalık performansının son 1 yıllık görüntüsü yer almaktadır. Veri açıklandığı andan itibaren ilk 10 dakika ardından yatay seyir daha sonra da 20 ile 40. dakika arasındaki hareketlilik dikkat çekmektedir. Bu tutum hem veri açıklandığı an hem de hisse senedi piyasası açılışı öncesinde hareketliliğin arttığını görmemizi sağlamaktadır.

gcmyatirim.com.tr